Aprenda como investir seu dinheiro nos melhores fundos de investimento do Brasil e faça seus resultados serem os melhores.

Antes de tudo, você precisa saber como funciona e quais são os Fundos de Investimento mais rentáveis. A princípio, um detalhe importante, os fundos de investimento são negociados em conjunto, ou seja de maneira coletiva.

Nesse sentindo é preciso estudar muito para saber como escolher as melhores opções, aumentar e diversificar ainda mais seus lucros. Através do investimento em fundos você eleva seu patamar e aumenta sua renda de maneira simples.

Como escolher um Fundos de Investimento adequado?

Embora os fundos de investimento sejam adequados para qualquer perfil, você precisa refletir sobre qual deles é o mais indicado para sua meta de negócio.

Sendo assim, entender como eles funcionam é a melhor alternativa. Além disso, este é o primeiro passo para o se tornar um bom investidor. No entanto, cada investidor deve avaliar seus objetivos antes de escolher os ativos, visto que existem uma infinidade de fundos no Brasil.

Isto é, mais de 20 mil fundos ativos.

A escolha bem feito proporciona ao investidor ainda mais rentabilidade no mercado financeiro.

Com as infinitas possibilidades resolvemos, então, ajudar com dicas simples! Para você obter mais dinheiro e aprender tudo que precisa para investir com facilidade.

Como funciona os Fundos de Investimento?

Existem vários formatos de fundos de investimento, para todos os tipos de investidores. Sobretudo, os mais conhecidos são: fundos de ações, fundos de imóveis, derivados, títulos públicos e os fundos de multimercado. Portanto, há um leque de possibilidades para o investidor novato.

Quando o investidor encontra o ativo que se ajusta a ele, essa junção pode se tornar bastante lucrativa. No entanto, o investidor de primeira viagem deve deve tomar alguns cuidados.

À primeira vista o investidor deve investir por um bom tempo, antes de pensar exclusivamente nos lucros. Mas, tentar obter conhecimento até se tornar qualificado para se arriscar mais.

Logo, estudar e compreender o mercado e como funciona cada tipo de fundo é essencial para negócios rentáveis para você.

Acompanhar o mercado todos os dias, independendo do tipo de fundo de investimento que você escolher, é algo importante!

Contudo, nossas dicas serão essenciais para que não perca tanto tempo com isso, e assim consiga “trabalhar” menos e gerar mais renda.

Como já falamos acima, os fundos de investimento são feitos em conjunto. Um grupo junta o dinheiro e investe no ativo adequado para todos.

Isto é, depois de decidirem em qual ativo irão investir, uma pessoa ou uma equipe tomará conta, gerenciando o dinheiro.

É importante que esse gerente ou equipe fique de olho em todas as movimentações da bolsa de valores durante o processo.

Essa pessoa será a responsável por administrar e fazer manobras para proteger o dinheiro de todos, sem gerar perdas. Essas manobras de proteção são conhecidas por HEDGE. (falaremos disso em outro artigo)

Vamos conhecer agora quais são os tipos de fundos existentes no mercado brasileiro?

Tipos de Fundos de Investimento no Brasil

O primeiro passo é entender cada categoria de Fundos de Investimento e com isso determinar qual é adequado para seu perfil de investidor. Avaliar também os ganhos dele ano a ano.

Contudo, ver se esses ganhos são recorrentes e se olhando na tabela eles aparecem de maneira uniforme. É necessário ter em mente que ao escolher um ativo de renda variável esse rendimento pode oscilar.

Mas, mantenha-se nele, pois as oscilações são comuns e isso não determina a qualidade de um ativo. Sua avaliação no momento da escolha é o que vai determinar se será um bom negócio, ou não.

É importante se manter firme e ter paciência, se possível se manter em um fundo por até 5 anos para conseguir entender suas variações e se estabelecer. Ficar migrando de um fundo para outro cada vez que ele cair na tabela, é um mau negócio!

Sendo assim, uma estratégia válida é, como já dissemos, distribuir o valor em mais de um fundo. Os fundos de investimento são vários, é possível encontrar alguns que se encaixe melhor aos seus objetivos. Confira a seguir!

1. Fundo de Renda Fixa

Em primeiro lugar, começaremos com os fundos de renda fixa, uma modalidade boa para o investidor iniciante. No entanto, é aconselhável aplicar pelo menos 80% do capital investido nele.

É importante também saber que alguns fundos de renda fixa investe em crédito privado.

Mas o que isso quer dizer?

Que o retorno é diferenciado, já que são empresas privadas e não empresas do governo. Fique atento a isso!

Os investimentos de renda fixa são:

Aquele conhecidos como ações compromissadas, ou seja, Títulos Públicos, Títulos Privados e Certificados de Depósitos Bancários (CDB).

➥ Fundos de Renda Fixa:

- Icatu Vanguarda Inflação Long FIC FI RF LP – 291,98%

- Sul América Inflatie FI RF LP – 276,29%

- BTG Tesouro Geral FI RF Ref IPCA – 263,73%

2. Fundo de Ações

O Fundo de Ações é aquele que o investidor investe seu dinheiro em ações de empresas. Geralmente, o investidor costuma colocar 67% em fundos de ações.

Nesse sentido, o fundo de ações é aquele com quotas de índices de ações, recibos de subscrição de ações e certificados de depósitos de ações.

➥Fundos de Ações:

- ARX Long Term FIC FIA – 488,88%

- Bresser Ações FIC FIA – 426,60%

- Bogari Value FIC FIA – 401,62%

- Bahia AM Smid Caps Valor FIC FIA – d+60 resgate – 369,44%

- Squadra Long Biased FIC FIA – 10% de saída – 368,37%

- Squadra Long Only FIC FIA – 10% de saída – 364,31%

- BTG Absoluto FIC FIA – 5% de saída – 362,08%

- Perfin Foresight FIC FIA – 321,35%

- Rio Verde Small Caps FIA – qualquer investidor – 293,24%

3. Fundo Imobiliário (FII)

O Fundo imobiliário tem como objetivo gerar lucros através de ativos relacionados a imóveis. Este tipo de ativo dá mais segurança garantindo uma renda recorrente e previsível para o investidor. Além disso é muito fácil para o novo investidor entender como ele funciona.

O fundo imobiliário é um investimento em títulos atrelados a atividades do setor imobiliário e a letra de crédito imobiliário. As aplicações em imóveis é, para muitos, um dos melhores investimentos a se fazer.

O investimento em fundos imobiliários tem crescido no mercado de fundos de investimento, pois somam uma variedade de ativos interessantes para o novo investidor. No mercado de fundos imobiliários você encontra cotas baratas que se ajustam a seu bolso.

O mais importante quando se investe em fundo imobiliário é a diversidade desse tipo negócio. Sobretudo, pode-se investir pouco, mas em vários fundos ao mesmo tempo, diversificando assim a obtenção de lucros.

Em média um investidor costuma investir em no mínimo 10 fundos imobiliários a cada investimento feito. Comprando um pouco a cada mês e tornando seu negócio rentável.

O fundo imobiliário tem duas vertentes, os conhecidos como fundo tijolo e fundo de papel.

Confira agora qual a diferença!

➥ O que é fundo de tijolo

O fundo de tijolo é aquele que tem um imóvel físicos, ou seja, um galpão, o andar de um prédio, um shopping, um edifício comercial etc.

➥ O que é o fundo de papel

Por outro lado, o fundo de papel são ativos relacionados a recebíveis imobiliários, que são os Certificado Recebíveis Imobiliários. Ou seja, títulos de crédito nominativos, escriturais e transferíveis, lastreados em créditos imobiliários.

4. Fundo Cambial

Investir em fundo cambial é investir em moeda estrangeira. Mas, para quem preferir, pode investir em ouro também.

Esse tipo de investimento pode ser uma estratégia rentável, porém arriscada. Contudo, o risco se relaciona de acordo com o valor da moeda em questão.

Geralmente os investidores aplicam 80% em moedas como o euro ou o dólar, por serem as moedas mais rentáveis.

5. Fundo de Multimercado

O Fundo de Investimento Multimercado é um tipo de fundo diferenciado, que pode ser uma opção arriscada e ao mesmo tempo segura. No entanto, essa categoria de fundo dá a possibilidade ao investidor participar de qualquer um dos fundos já citados acima.

Geralmente os investidores escolhem as opções de renda fixa, por terem menores ricos.

Para o investidor do fundo em multimercado há abertura para investir em diferentes mercados sem que necessite de muita analise do mercado financeiro.

Com isso o investimento se torna ainda mais simples.

➥ Fundos de Multimercado:

- Octante FIM CP IE – 302,13%

- Bresser Hedge Plus FIM – 228,21%

- Ventor Dólar Hedge FIC FIM – 225,51%

O que devemos analisar antes de investir?

Analisar Fundos de Investimento nunca foi uma tarefa fácil, o que devemos fazer é ter uma boa estratégia de retorno.

Mas, como fazer isso?

Ok, vamos te ajudar!

As mudanças do mercado podem transmitir oscilação ao fundo que está investindo, principalmente os de renda variáveis. Os fundos cambiais, por sua vez, têm um risco maior no mercado financeiro. As ações de multimercado também, pois, seguem essa mesma lógica.

No entanto, existem 3 dicas que farão toda a diferença para suas aplicações, mesmo com a vulnerabilidade do mercado. Ter essa visão do mercado é crucial para que obtenha conhecimento e lucratividade.

1. A importância da Gestão do Fundo de Investimento

A gestão faz total diferencia na hora da analise dos fundos de investimento, todavia, o gestor é o ponto principal para que essa analise seja feita adequadamente.

O sucesso do gestor deve vir através dele trabalhar para superar o IBOVESPA. Então, se você vai ser o gestor fique ligado nas outras dicas abaixo.

2. Não escolha fundos novos

Ao escolher um fundo, tome cuidado com os novos fundos que estão no mercado agora. Geralmente, no começo eles vão bem, mas podem cair repentinamente no futuro.

Então, escolha somente fundos com mais de 10 anos de mercado, aqueles que se mentem uniformes no decorrer dos anos. Geralmente, ao observar fundos novos vemos uma oscilação o que, em muitos casos, não ocorrem com os fundos com mais experiência.

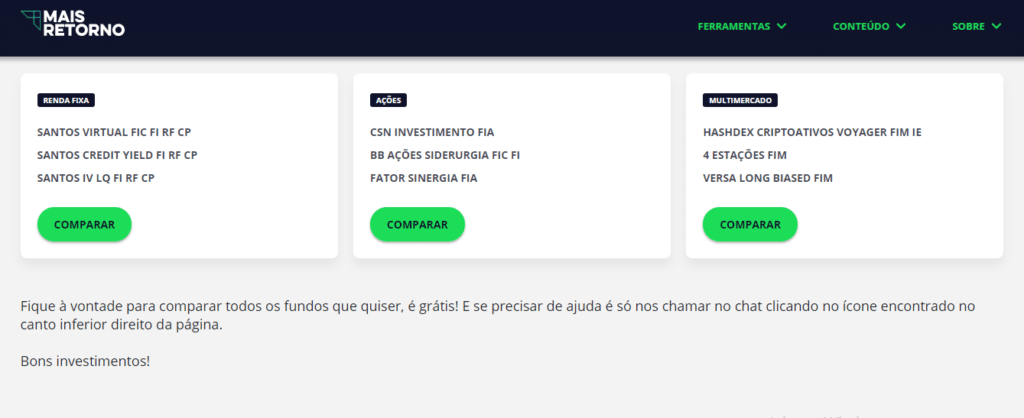

Para comparar o ranqueamento dos fundos existem ferramentas especializadas para isso. Use comparadores para avaliar e conferir o desempenho no decorrer dos anos.

Comparadores:

➥ lista de comparadores:

- Site Mais Retorno – Gratuito, que te dará acesso a escolher datas especificas para suas comparação. Confira também o ranqueamento dos melhores fundos.

- Jornal Valor – Pago, mas você tem acesso ao ranking de 10 anos dos fundos de investimento.

- Suno Fundos – Com esse você consegue obter todo detalhamento de cada fundo específico, além dos principais ativos e a rentabilidade.

3. Escolha fundos adequados

Existem inúmeros fundos de investimento, mas nem todos servem para você. Quer saber porquê?

Alguns fundos foram criados por diversos intuitos e para investidores exclusivos. Sobretudo, existem fundos para aqueles investidores que investem mais de 1 milhão, até aqueles para pessoas que querem investir menos de 100 reais.

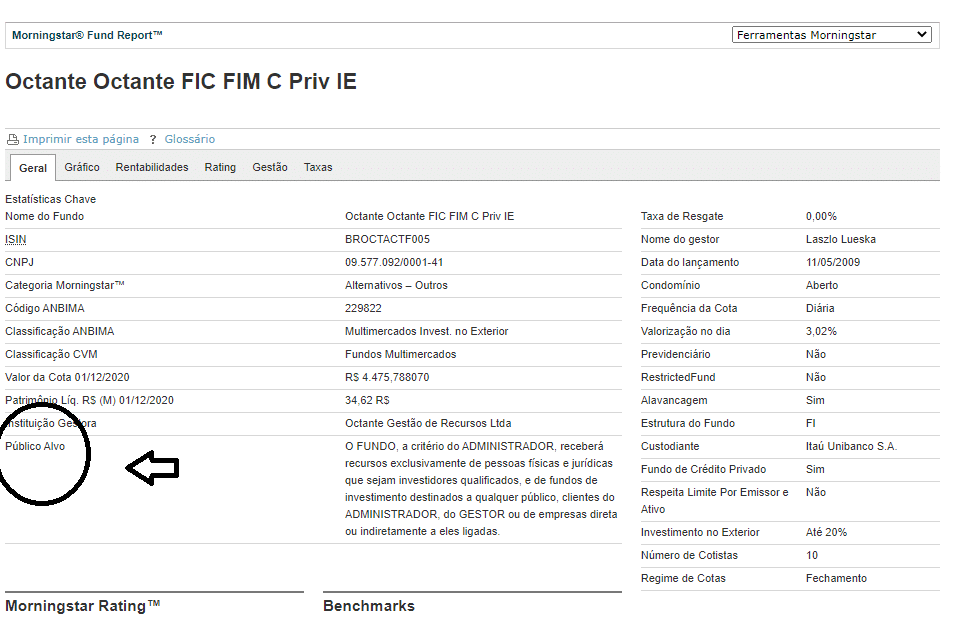

Então, precisamos filtrar esses fundos “indesejáveis” para nosso objetivo. Ou seja, filtrar os que não foram feitos para o público em geral investir.

Fazendo isso, você pode analisar melhor quais os fundos adequados para seu negócio e em pouco tempo consegue adquirir mais experiência. Tem fundos que são feitos para uma certa empresa rica fugir dos impostos, e isso não gera nada positivo para o investidor comum.

Para que consiga identificar isso você precisa pesquisar o publico alvo de cada fundo, antes de investir nele.

Clique no fundo que deseja analisar e procure por “público alvo”, seja para qualquer tipo, ou categoria especifica, você pode filtrar dessa forma.

Veja na imagem abaixo:

4. Analise estaticamente o fundo

Sabe os comparadores que indicamos a você anteriormente? Coloque o nome do fundo de investimento que quer analisar. Em seguida, selecione os indicadores que quer usar como comparativo, como por exemplo a IBOVESPA.

Agora confira quais os meses que este gestor superou os indicadores. Além disso, veja se o fundo analisado ficou entre 55, 58% acima da IBOVESPA. Caso isso tenha acontecido é uma chance de se dar bem em seu investimento.

Contudo, se encontrar um percentual com mais de 60%, confie que este fundo é um ótimo negocio.

Não se esqueça de escolher fundos com mais de 10 anos, ou essa estratégia, não vai funcionar corretamente.

5. Verifique as taxas de administração

E por último tem que ficar atento a taxa de administração, bem como a taxa de performance. verifique o quanto é cobrado dessas taxas e analise se será um bom negócio.

De certo modo, um fundo com bom rendimento, mas sem as taxas pode ser lucrativo, isso para alguém que trabalhar sozinho. Mas, para o investidor que pretende ter um gestor, essa analise é crucial. Quanto menor a taxa melhor seus lucros!

➥ Conheça melhor as taxas dos Fundos de Investimento

Administração: É o valor cobrado pela corretora que administra o fundo de investimento.

Performance: É a taxa cobrada assim que o fundo de investimento tem rentabilidade.

Taxa de saída: É a taxa cobrada quando os cotistas saem do investimento sem que esteja no prazo final.

Algumas dicas básicas para incentivar e criar um bom investidor. Conseguiu aprender um pouco mais sobre os fundos de investimento no Brasil? Esperamos que sim.

Qualquer dúvida, deixe um comentário!